Szerző: Füleki Ferenc, a Generali szenior portfóliómenedzsere

Több hatás és tényező játszott itt szerepet, de talán visszatekintve el lehet mondani, hogy a cégek profittermelése érdemben nem változott, az okozta keresletvisszaesés sem okozott komolyabb gondokat, miközben idehaza még extraprofit-adók is sújtottak több ágazatot is. Azt szokás mondani, hogy gazdasági visszaesések, kiugrók infláció, megugró kamatok, megugró és természetesen ezekkel együtt járó tőzsdei visszaesések közepette érdemes részvényeket venni hosszú távra. Ezt persze egyszerűbb mondani, mint csinálni, ugyanis ilyenkor azért rengeteget olvas az ember, különféle videókat néz és bizony az ellentétes vélemények miatt sokan lemaradnak a legjobb lehetőségekről. Ez persze nem jelenti azt, hogy ezzel el is ment volna a vonat.

Vajon, aki épp most vágna bele részvényvásárlásba az még mindig jól járhat?

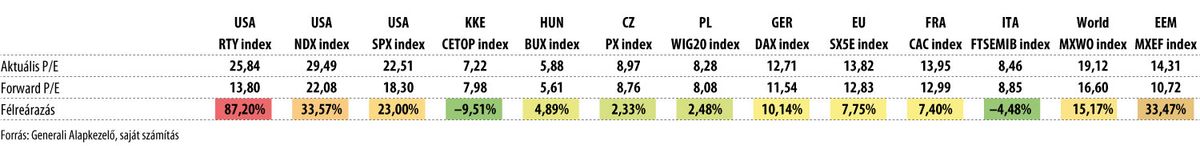

A válasz erre a kérdésre, mint ahogyan az lenni szokott, a pénz- és tőkepiacokon úgy általában, nem „igen” vagy „nem”. Sokkal inkább valószínűségekben érdemes gondolkodni. Érdemes lehet áttekinteni a régiós vagy éppen főbb részvényindexek árazását, hogy lássuk, milyen szorzón forognak az indexek. Nem célravezető direktben összehasonlítani a tőzsdeindexek P/E rátáját, ugyanis nem egyeznek a szektorsúlyok, a szektorokon belül pedig eltérő a profitabilitás is. Az egyetlen megoldás erre, ha valahogy normalizálunk. Például megtehetjük, hogy a jelenlegi P/E rátát az előretekintő P/E rátához viszonyítjuk és így keressük meg a legalulárazottabb indexet. Ez egy „nemklasszikus” „félreárazás” ugyan, sokkal inkább egy várakozás.

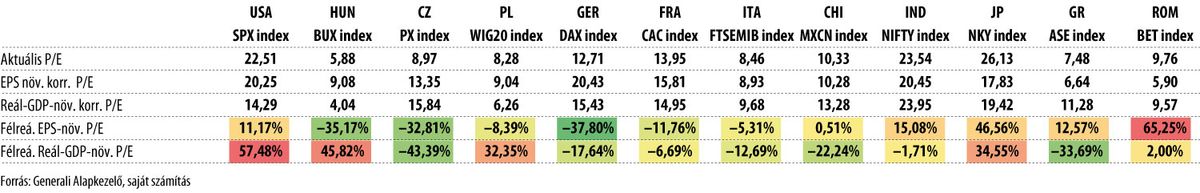

Itt még nem feltétlen ér véget a történet, ugyanis érezzük, hogy országonként jelentős különbségek vannak, akár kamatszintekben, akár inflációban, de legfőképp növekedésben és kockázatosságban. Ha ezekkel is visszakorrigáljuk a P/E hányadosokat és az így kapott fair P/E-t hasonlítjuk össze az aktuálissal, akkor egy kicsit más képet kapunk. Viszont, mivel a növekedést nemcsak a reál növekedéssel, hanem EPS-növekedéssel is tudjuk mérni, ezt is kiszámoltam:

Minél inkább zöldebb valami, annál olcsóbb, minél pirosabb, annál drágább. Viszont van itt egy bibi. Attól, hogy valami drága, még lehet még drágább és fordítva. Mégis a befektetők jellemzően szeretik az olcsó papírokat, szóval az esélyek a mi oldalunkon vannak, ha erre lövünk. A régió (CETOP), a BUX, a cseh piac (PX), a DAX például kifejezetten érdekes, de nagyot nem hibázunk, ha ennyi olcsó index kombó mellé szerzünk egy kis USA-kitettséget is, annak ellenére, hogy drágának mutatkozik. Ugyanis ha a gyorsjelentési szezon erős lesz, akkor bizony ezek a mutatók mindjárt nem fognak olyan drágának tűnni!